美国的经济和股市在2022年,走过了40年以来最为震荡的扑朔迷离的-年,股市自3月份开始,快速下跌,中间略有反弹,但整体呈熊市趋势;美国的通胀数据创40年的新高,目前仍维持在7.1%。这将导致2023年美国经济和股市的继续急剧动荡,直接考验着执政党—民主党的执政能力。从而影响到2024年的美国总统大选。本文将从华尔街投行和基金公司对2023年经济和股市的预测分析,从而开拓对未来经济和政治走向判断的视野。如何解读冰火两重天,截然相反的两种走势的预测?对2024年美国总统大选的结果作出宏观预测。

正文共:7715字

预计阅读时间:20分钟

撰文:馀葛瑞

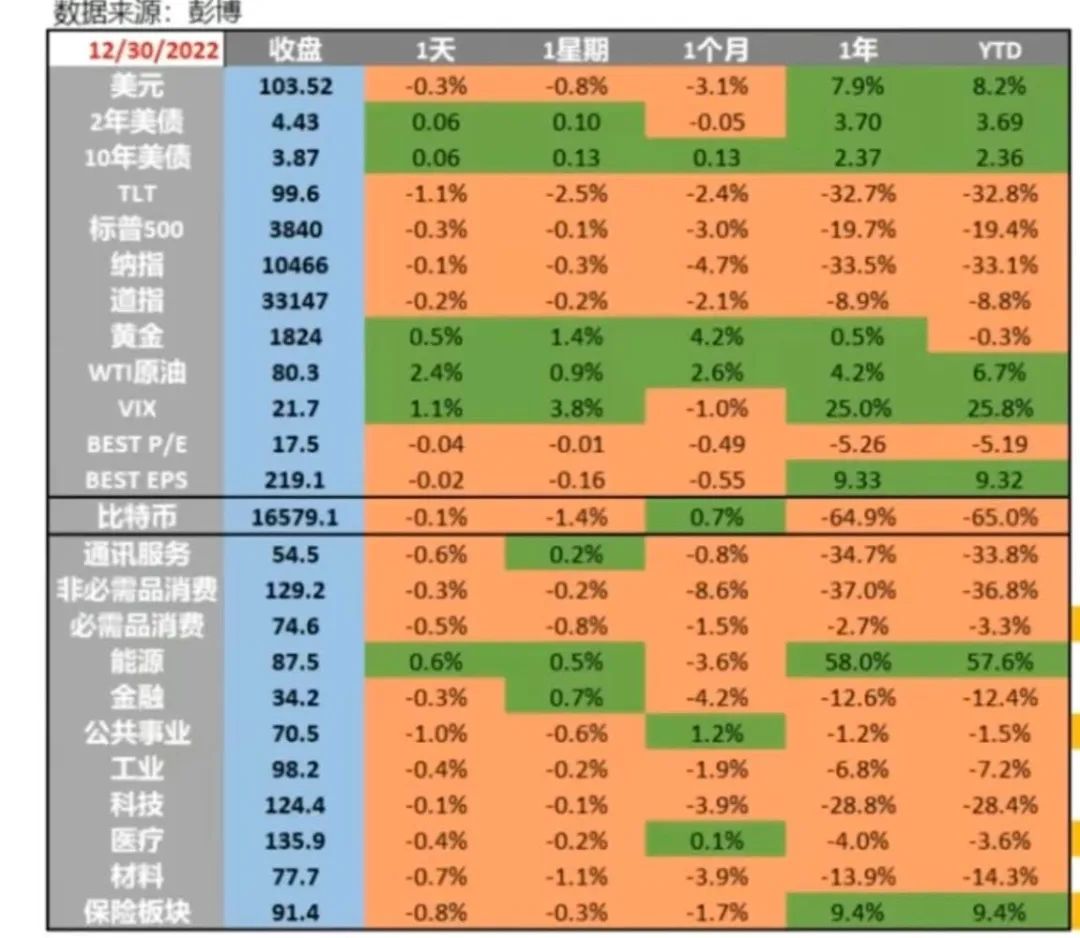

彭博公布的2022年12月30日,最后-天交易日的股市和其他经济值标,如下图所示。

道指下跌8.8%;纳指下跌32.8%;标普500下跌19.4%;美元上涨8.2%;黄金下跌0.3%;原油上涨6.7%;科技、工业、非必需品消费、道讯服务、材料、医疗第板块均呈下降趋势。美国GDP第一和第二季度均为负增长,第三季度略有正增长,这可能与通涨有关,并非真正意义上的正增长。美国的通胀数据是创40年以来的新高,并维持新高,尽管美联储已将隔夜拆借利率上调至4.25-4.5%,这一年的涨幅也是极为罕见,但最新数据,通胀仍维持在7.1%,联储会涨息似乎很难有效控制通胀。预计今年至少上半年,还将继续涨息,这将直接影响企业融资成本,最终导致不少成长型企业受重创而裁员或倒闭;同时继续涨息也会引发普遍的失业率上升,引发股市、房市的继续下跌,这些都会加速美国经济的衰退。

美股2022年市值蒸发最多的十大公司分别是亚马逊、苹果、谷歌、微软、特斯拉、Meta、英伟达、台积电、PayPal、奈飞,十家公司合计蒸发约5.4万亿美元,其中特斯拉(-65%)、Meta(-64%)、PayPal(-62%)、奈飞(-51%)、英伟达(-50%)股价腰斩。

据统计,美股6000多家上市公司过去一年合计蒸发14万亿美元。从标普500指数11个行业ETF的表现来看,仅能源、公用事业板块在2022年实现上涨,其余板块均下跌,其中非必需消费和通讯服务板块下跌超过三分之一。

加密货币市场,在2022年从市值超三万亿美元,已经跌破一万亿市值。第四大加密货币交易中心FTX的崩盘破产,加剧投资者的恐慌情绪。(FTX是一家数位资产现货与衍生品交易平台,于2019年5月在安提瓜和巴布达成立,总部位于巴哈马2022年曾经居全球交易所日交易量排名第4位。FTX在2021年的数位资产总交易量,比2019-2020年的总和高出约11.5倍,比2020年的交易量增长近2400%。平均日交易量为140亿美元,最高单日交易量超过600亿美元。)

2023年1月3日S&P Global公布的数据显示,美国2022年12月份制造业采购经理人指数(PMI)终值由前月的47.7,向下降至46.2的水准,为2020年5月来低点,表现符合经济学家初估值与预期。给予市场一丝回暖信号。

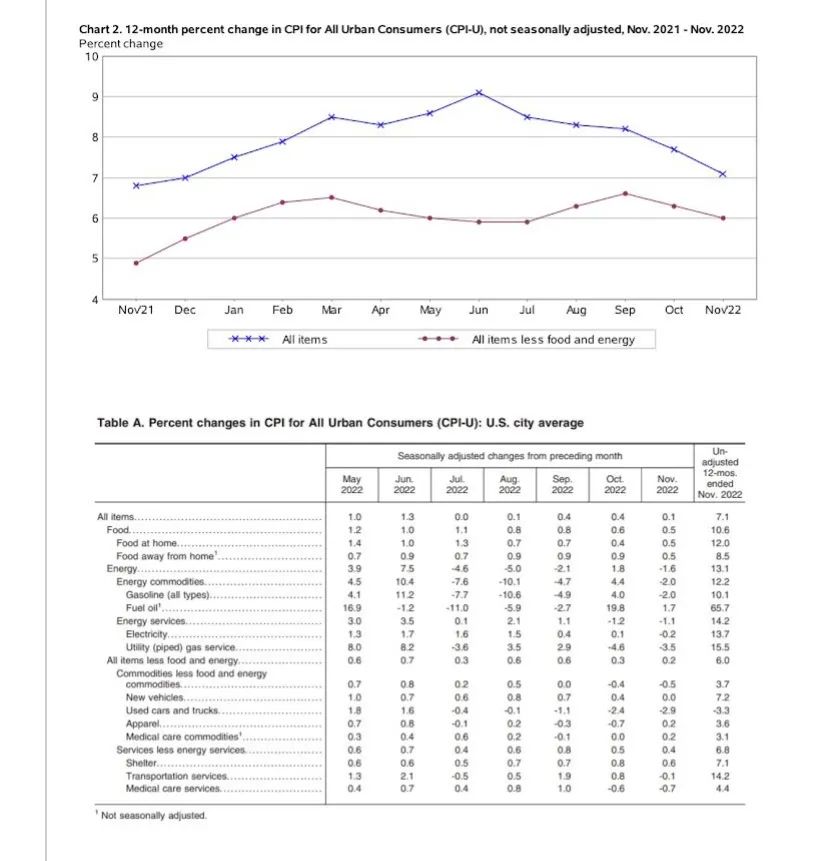

下图是美国劳工部在2022年12月13日公布的11月美国的通胀数据。通胀为7.1%,比7月的9%虽有下降,但仍远远高于2%—美国联储会对年通胀率的最终目标。

一、经济冰雪覆盖

1、 裁员潮滚滚而来

谷歌在2022年效仿其他互联网大厂引入了末位淘汰制度Support Check-in(下称“SCI”),年度绩效考核不理想的员工将被辞退。“据员工内部流传,2022年度SCI的比例大约在6%一10%,即6%一10%的员工将面临低绩效评级,其中超过一半人员可能会被解雇。

芯片巨头英特尔公司也透露将裁员20%,涉及员工约2.4万人。

11月份以来,美国主要科技企业相继宣布大规模裁员。社交媒体平台脸书的母公司Meta公司不久前宣布,为应对收益下滑及行业困境,将裁员13%,即超过1.1万名员工。推特裁员更为激进,宣布了裁员近50%的计划。

1月4日,亚马逊宣布将裁员逾1.8万人,这一数字高于该公司最初计划,也将成迄今为止美国大型科技公司规模最大的一次裁员。

软件开发公司Salesforce于同日宣布一项成本削减计划,其中包括裁员10%,涉及近8000名员工,大部分裁员将在未来几周内进行。

惠普也声明将在今后3年裁员数千人。

据美国企业服务数据库公司Crunchbase统计,尚未裁员的不少公司也纷纷要么停止招聘, 或者缩减招聘规格。

目前美国劳工市场的就业需求虽然依然旺盛,但与此同时科技行业和金融机构的裁员的消息形成鲜明对比,在这些行业里不仅是高管,还是普通的员工,恐惧的情绪不断漫延于2023年初,是否会贯穿一整年?

2、市场情绪低迷

彭博数据显示,即使考虑到潜在衰退风险,华尔街大部分人对明年的股市持悲观态度也已经到达了罕见恐惧地步。数据显示,华尔街策略师预计2023年美股将几乎持平,这是二十多年来的首次的低估值。

综合华尔街17家主流投行策略师的预测分析显示,华尔街对标普500指数2023年底的平均目标价为4009点,而2022年底价为3840点,其-年的潜在涨幅仅为4%左右。

相比之下,即使是在2008年底全球金融体系濒临崩溃之际,华尔街策略师们仍预计美股2009年回报率能达到10%。但更遭的估计与预测来自于几大投行。

3、标普500将跌至3000点

在2022年底的摩根士丹利研究报告中,Michael Wilson表示,企业盈利的衰退会引发美股再创新低。他表示,在这种情况发生之前,不要假设市场正在定价。这位坚持看跌的美股策略师还表示,虽然美国通胀已经开始回落,但美国经济出现的疲软迹象令人担忧。

摩根士丹利的分析预测,明年美股单股盈利为180美元,远低于市场预期的231美元。同时,该团队还预计,标普500指数在2023年将会下跌20%左右,降至3000点。

DoubleLine Capital首席投资官冈拉克(Jeffrey Gundlach)也表达了同样的担忧,认为美联储在加息对抗通胀方面可能会做得过火,并且没有足够的时间来观察之前加息产生的效果。他表示,他同意包括Scott Minerd, Guggenheim's Investment Chief, 古根海姆已经去逝的首席分析师米纳德(Scott Minerd)等人的看法,即标普500指数将跌至3000点在2023年内。

不容置疑,华尔街普遍认为,如果标普从4000点上下,跌至3000点,一年内跌幅达25%, 两年内从近4800点高点下跌至3000点,总体跌幅近40%这将是股灾行情。对经济复苏的负面影响,将不容小觑,这会导致美国疫情后的经济恢复,困难重重,时间会拖至更久。

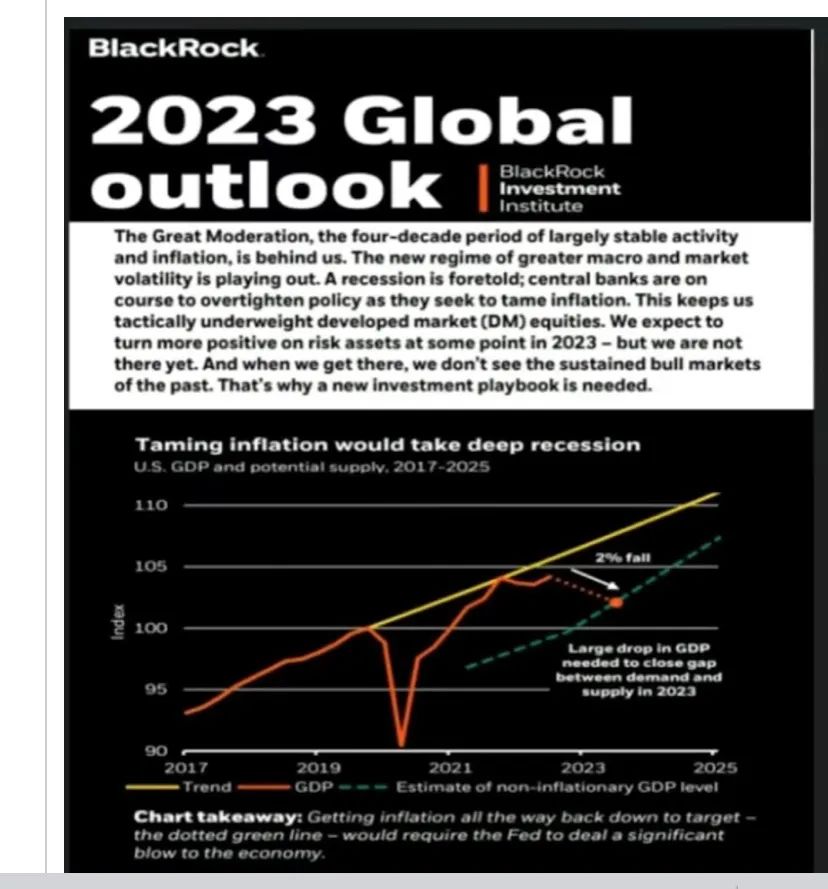

4、黑石集团对2023年全球股市悲观的展望

黑石投资机构认为:经济活动基本稳定和通货膨胀的四十年时期,已经成为过去式了。更大的宏观和市场波动的新秩序正在展开。预言了经济衰退;央行在寻求抑制通货膨胀时,有可能会过度收紧政策。这使人们在战术上低估了发达市场(DM)股票。他们预计在2023年的某个时候对风险资产更加积极——但我们还没有做到。当我们到达那里时,我们没有看到过去持续的牛市。这就是为什么需要一个新的投资剧本。

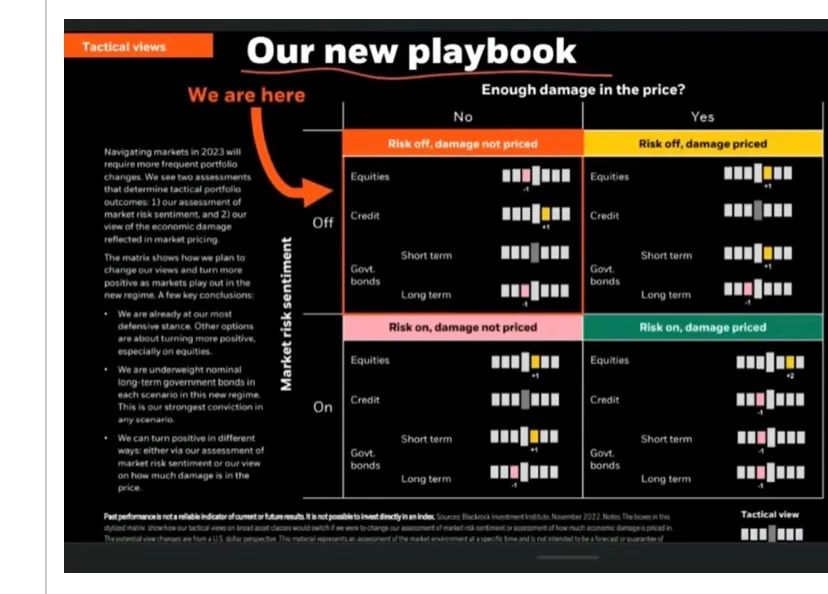

在2023年浏览市场需要更频繁的投资组合变化,黑石看到了两种决定战术投资组合结果的评估:1)我们对市场风险情绪的评估,以及2)我们对市场定价中反映的经济损害的看法。

该矩阵显示了随着市场在新秩序中的表现,黑石计划如何改变自己的观点并变得更加积极。

黑石几个关键结论:

我们已经处于最防御性的立场。其他选择是关于变得更加积极,特别是在股票方面。

在这个新秩序的每个情况下,我们都低估了名义上的长期政府债券。这是我们在任何情况下最坚定的信念。

我们可以在不同的波浪中变成积极因素:要么通过我们对市场风险情绪的评估有所不同,或者我们通过对市场风险情绪有多大损害的看法改变。

由此可见,黑石集团的判断是央行在寻求抑制通货膨胀时,有可能会过度收紧政策。这会导致市场继续震荡和经济衰退,对通涨的难于控制的估计远高于市场的预期。2023年经济将衰退是黑石的关键判断。

5、二手车市场和房贷市场的隐形暴雷

Ark Investment Management LLC创始人兼首席执行官、凯西伍德(Cathie Wood)人称木头姐。近日,通过自己的社交平台指出万亿美元车债市场存在“严重亏损”的风险。她指出,鉴于消费者偏好加速转向电动汽车,美国二手车价格和所有汽油动力汽车价格可能会暴跌,如果向电动汽车的过渡如预期那样迅速,则同比下降,二手车价格可能超过23%,导致一万亿美元车债市场损失惨重,车债或将引发市场震荡。

查询相关数据,2021年美国新车销量将超过1400万辆,二手车销量将接近4000万辆。这确实是一个万亿美元的大市场。货款的车主可能会拒绝还贷款,如果美国的二手车贷款市场真的崩盘,确实是一个比较大的雷区,这对美国股市和经济而言,无疑更是雪上加霜。

鉴于此类消息,最近一些社交自媒体平台开始讨论次贷危机,如果美国二手车贷款市场崩溃,将引发新一轮次贷危机,规模不亚于2008年次货危机。

美国房地产市场的规模是汽车市场的数倍。 2008年的次贷危机主要是当时房地产市场过度金融化造成的。贷款抵押,这种高风险的抵押贷款证券被打包成各种CDO,层层嵌套,形成了一个规模达数千亿美元的次级抵押贷款市场。目前美国房市贷款规模远高于2008年,如果已经实施两年之久的“暂停还款”(forbearance program)计划正式终结。房贷暴雷也许会随时出现,其潜在规模可能远大于2008年的次货危机。

综上所述,2023年的美国股市和经济,负面消息不断传出,冰雪覆盖大地,似乎让投资者怯步,从股市抽出资金,投入稳定利息收入的债市;普通民众,对面高通胀,以节省开支,减少购物来度过漫长寒冬。市场是否真的如此悲观消极吗?

二、经济复苏有望

1、摩根大通 (JP Morgan )—2023年股票的牛市展望

到2022年9月底,S&P500比的峰值下降了25%。从历史上看,在这种下降水平后,股市往往在一年后走高。自1950年以来,有两个例外:2008年金融危机和2000年互联网泡沫破裂。

我们没有看到与2008年的宏观经济相似之处,但与2000年的估值相似性呢?我们看涨股票基数情景的一个风险是,如果估值仍然需要从这里进一步恶化。

与历史相比,价值股现在定价相当合理。我们更坚信,到2023年底,价值股将高于那些看起来仍然昂贵的成长型股票.

政府债券收益率的峰值可能会为2023年的增长股票估值提供一些支持。

股票的另一个风险是,目前共识的12个月远期收益预期看起来太高,仅比最近的峰值下降了约5%。经济衰退可能会导致收益预期进一步下降。我们认为,在温和衰退中,12个月的远期收益估计可能会从峰值下降约10%至20%,就像20世纪90年代或21世纪初所做的那样。

附录10:按历史标准衡量,成长型股票仍然不便宜相对于价值股。黄色曲线是成长股;蓝色曲线是价值股。

摩根大通预测2023年:市场对成长股与价值股的定位是-种预测,与历史2000年、2008年相比,价值股现在定价相当合理。2023年股市和经济将会呈现牛市发展。

2、高盛—2023年美国经济展望: 接近软着陆

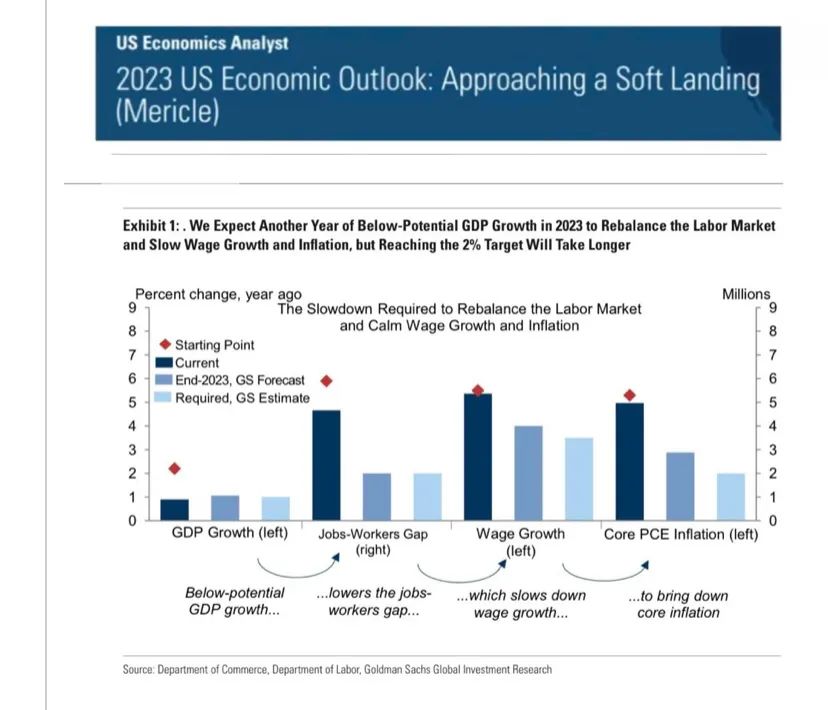

附录1:我们预计2023年国内生产总值再增长低于潜力的一年,以重新平衡劳动力市场,减缓工资增长和通货膨胀,但达到2%的目标需要更长的时间。

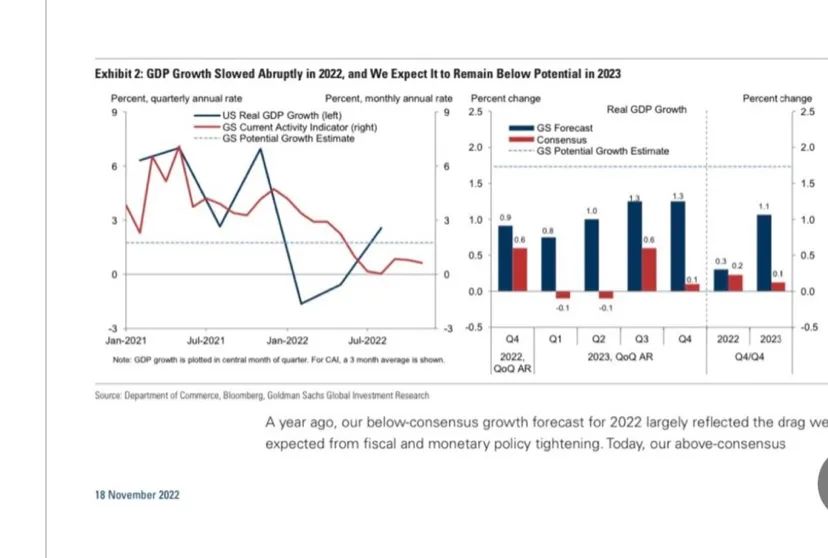

附录2:2022年GDP增长突然放缓,我们预计2023年将保持在低于潜力。其主要观点:

一年前,我们对2022年低于共识的增长预测在很大程度上反映了我们预期的财政和货币政策的紧缩带来的阻力。今天我们高于市场的共识。

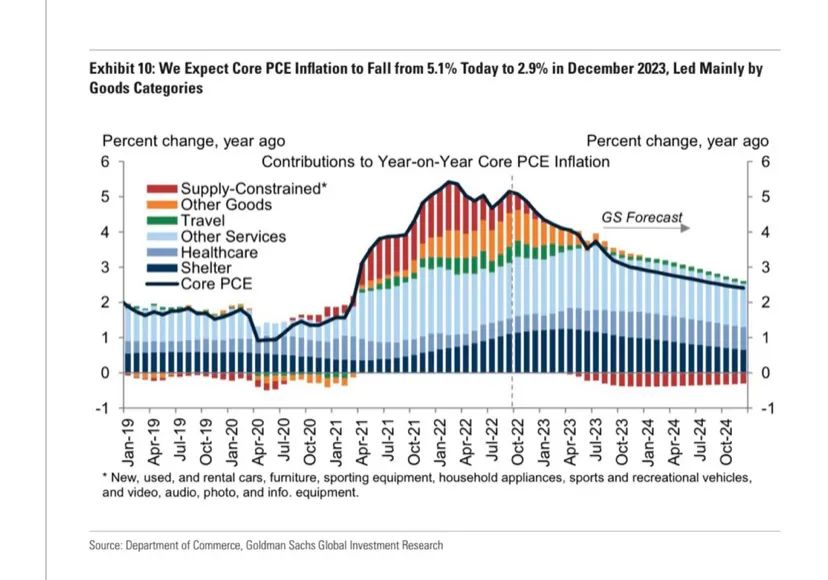

附录10:高盛预计核心核心PCE的通胀率将从今天的5.1%降至2023年12月的2.9%,主要由商品类别主导。上图是-个分布演示模型预测。

我们认为美联储今天能比20世纪60年代和20世纪20年代更成功地扭转过热的局面?一个原因是今天问题不那么严重:高通胀数据的一部分仍然反映了与疫情相关的供需失衡,这些失衡将自行消失;职位空缺仍非常高,但需要就业的人口比率并不高;虽然短期通胀预期很高,但长期通胀预期仍需调整,这意味着人们并不认为高通胀只有深度衰退才能治愈的新常态。另一个原因是,今天的货币决策者对通胀动态及其政策工具都有更深入的了解,在政治上更加独立,并拥有更好的对实时数据来监测经济。

实现软着陆,或类似“软着陆”在很大程度上是一个正确校准货币政策紧缩的问题,虽然这并不容易,但2022年到目前为止联储会进展顺利。如果职位空缺下降导致的良性劳动力市场调整停止,如果商业部门近期通胀预期的上升使得恢复到大流行前的劳动力市场状况在降低工资增长和通胀方面不如我们想象的那么有效,或者如果 新的全球供应链的冲击,例如能源价格再次大幅上涨,增加了通胀势头,使美联储的任务更加艰巨,我们将会提高对经济衰退的可能性几率的判断。

高盛的结论:2023年是低潜力增长,而不是衰退。

其理由:保持调整过程正常的第一步是确保GDP增长保持在潜力以下。国内生产总值增长有望从2021年(第四季度/第四季度)的5.7%放缓到2022年的0.2%,这意味着到目前为止,政策紧缩得到了很好的调整,以尽可能减缓需求增长,而不会意外地将经济推入衰退螺旋,这是一个被低估的成功。2023年,他们预计GDP增长约1%,低于潜力,但远高于人们共识的预期。

三、经济走势与2024大选预测

近日世界银行预计:美国2023年GDP将增长0.5%,去年6月预测为增长2.2%,这是自1970年以来最弱的非衰退表现。

综上一、二部分所述,华尔街的机构和分析师们对2023年的股市和经济走向,作出不尽相同甚至截然相反的选择和判断。由此可见,如果美国经济不能走向稳定发展,股市的下跌拖累经济复苏,同时通胀不能有效控制,这势必导致2024年的美国大选,执政党—民主党将无力回天,重蹈覆辙1932年大肃条时在大选中丢失总统宝座。

1929年美国股票市场的大崩盘,导致了持续四年的经济大萧条。经济危机很快从美国蔓延到全球其他主要工业国家。对数亿欧美普通民众而言,吃和住以求活命成为生活的全部。各国为维护本国利益,加强了贸易保护的措施,进一步推动和加剧了正在恶化的世界经济环境。这是第二次世界大战爆发的一个重要根源。

1932年美国大肃条之际的总结大选,赫伯特·胡佛总统无力回天改变美国经济衰退的现状,导致丢失总统职位。1933年初,富兰克林·罗斯福(Franklin Roosevelt)取代了高谈阔论而又焦头烂额的胡佛,当选为美国第32届总统。他针对当时经济的现状,顺势而为,大刀阔斧地实施了一系列旨在克服危机的政策,启动了不少国家大型项目。历史上被称为“罗斯福新政”,其主要内容可以用“三R”来概括,即复兴(Recover)、救济(Relief)、改革(Reform)。罗斯福的新政实施后,确实开始改变了美国大肃条的衰退格局,股市和经济逐渐复苏。“罗斯福新政”几乎成为美国历史上较为罕见无争议的褒义词。

反之亦然,2023年美国股票不跌落股灾范围,联储会持续加息的举措不压垮经济,失业率继续有效控制,股市稳步复苏,通胀得到有效控制,GDP实现正增长。民主党内不管是拜登试着连任,还是其他政治新人诉求当选,二者均有可能,在2024年总统大选中赢得共和党候选人,继续保持蓝色波浪(Bluewave)的舞动。如果执政党主导下的经济仍维持在2022年美国经济与股市的頹市中,不管是共和党的前总统川普,还是人气不断上升的政治新秀,佛罗里达州长罗恩. 德桑蒂斯(Ronald Dion DeSantis)均有可能当选下为下一任美国总统。鹿死谁手,有待观望,关键在于美国股市和经济的复苏势头。

(2023年1月6日完稿,本文基于2022年12月15日参加David Rong先生的访谈节目的发言整理。)

参考资料:

https://www.wikipedia.org

https://www.bloomsburg.com

https://www. Investing.com

https://www.crunchbase.com

https//www.blackrock.com

Source: Department of Commerce, Department of Labor, Goldman Sachs Global Investment Research。

https//www.bls.gov

Transmission of material in this release is embargoed until USDL-22-2304 8:30 a.m. (ET) Tuesday, December 13, 2022

Technical information: (202) 691-7000 • [email protected]

https//www.bls.gov

Note: The following is a redacted version of the original report published on 18 November 2022 [20 pgs].18 November 2022 | 5:59PM EST US Economics Analyst

https//www.goldmansachs.com

https//www.JPMorgan.com

https://www.pimco.com/en-us/insights/economic-and-market-commentary/cyclical-outlook/prevailing-under-pressure

Yahoo! Finance

图解美国

追踪美国热点时事新闻。

图文解说,美华快报让您握紧时代脉搏。

本文由作者授权原创首发在《图解美国》公众号

推荐阅读

《2022年美国中期选举改变了什么?【时政大视野】第72期》

《2022年11月的中期选举关系到美国的未来【时政大视野】第69期》

评论

加入讨论

请登录后发表评论

还没有评论

登录成为第一个评论的人。