导语

川普自诩的“护盘效应”失灵。11月6日川普胜选后,标普500指数飙升,美国三大股指均创下历史新高,也创造了选举日后历史上最疯狂的表现。美银策略师利用EPFR Global的数据显示,在截至11月13日的一周内,多达560亿美元流入美国股票基金。然而,标普500指数、科技股的纳斯达克100指数和道琼斯工业平均指数,自选举结果公布以来虽创下多项新高,但好景不长。大选结束一周后,截至11月15日周五收盘,标普500指数一路回落至大选前的5854点。川普的“护盘效应”失效,对迷信川普的华尔街机构和股民而言是一次信仰打击,尤其对追捧川普的粉丝而言更是当头一棒。本文将从美元、美股、关税、降税及政府举债的多角度探讨美国经济是否会陷入新的危机。

撰文:馀葛瑞

2024年11月18日

目前人们如何看待川普重返白宫对美国经济的影响?

川普的竞选承诺是真正利好投资者,还是对美国经济具有破坏性?

BCA研究公司的首席全球策略师彼得·贝雷辛(Peter Berezin)表示,自川普当选总统后,美国经济衰退的概率已经上升。在11月15日的一份报告中,贝雷辛将经济衰退的概率从65%上调至75%,主要是针对川普执政后的新贸易战风险。

Apollon Wealth Management首席投资官埃里克·斯特纳(Eric Sterner)表示,川普认为股市表现是他政绩的重要组成部分。在他的第一个总统任期内(2016-2020年),每当股市高涨时,他经常以“你的401K账户怎么样了?”作为演讲开场白,以此展示自己的政绩。因此,他显然不想制定任何可能威胁当前牛市的政策。然而,大选结果宣布后一周,所谓的川普“护盘效应”宣告失败……

1. 美元与货币

查塔姆研究所(Chatham House)的高级研究员迈克尔·克莱因(Michael Klein)本周写道:尽管川普本人希望通过更弱的美元缩小美国的贸易赤字,但美元在川普执政下很可能会升值。

克莱因认为:“当选总统川普有一个美元心结。最近几个月,他明确表达了对较弱汇率的偏好,以支持美国出口竞争力并帮助减少贸易赤字。然而,正如市场自美国大选以来所感知的那样,更可能的结果是他的政策最终会强化美元。风险在于,本已昂贵的美元可能变得更加明显地高估,这可能增加全球金融稳定的不确定性。”

“如果美元变得不可持续地昂贵,另一个问题将是如何在不造成大规模金融动荡的情况下处理高估的货币。”克莱因说道。“由于几乎没有让美元贬值的谈判空间,更混乱的替代方案似乎更可能出现。”

市场已经意识到川普任期内美元走强的可能性。美元指数在过去一个月上涨了约3%,并在上周四短暂突破107,达到2024年10月以来的最高水平。

克莱因还表示:“美元走强对全球经济来说可能是坏消息。鉴于美元在全球金融市场中的广泛使用,如果美元价值上升,全球贸易可能会受到抑制。”与此同时,那些以美元为本国货币挂钩的国家可能更难控制通胀。

2. 关税与股市

川普的经济措施包括:

• 征收高额关税,可能会使与主要贸易伙伴的关系紧张;

• 大规模驱逐低薪无证工人;

• 对企业和富人减税。

这些政策预计将增加国债并扩大预算赤字,同时可能引发全球保护主义浪潮,旨在将制造业带回美国。然而,上次执政四年里,制造业回归的效果几乎微乎其微,事与愿违。

克莱因指出,川普计划对大多数美国进口商品普遍征收10%-20%的关税,对中国进口商品则普遍征收60%的关税。这种政策可能导致更高的通胀率和利率,从而促使美元进一步上涨。

瑞银集团策略师团队表示,即使是较低的关税,也可能导致美国股市回落10%,标普500指数利润下降到个位数。

巴克莱银行策略师认为,若对所有进口产品征收10%-20%的普遍关税,并对中国商品额外征收60%的关税,将使标普500企业2025年的盈利减少3.2%。

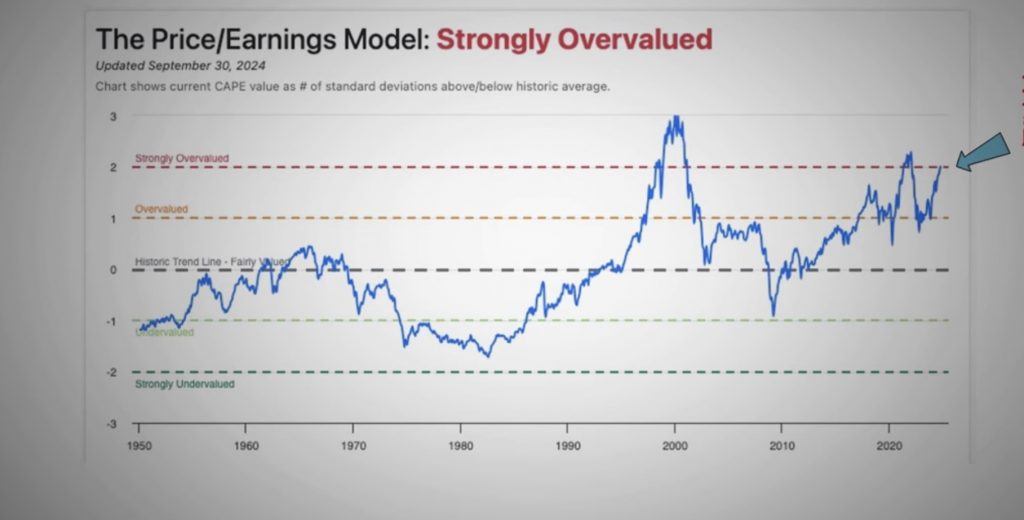

历史需要对比分析研究。2016年川普刚上任时,标普500指数刚刚结束2016年9.5%的涨幅和2015年的小幅下跌。今年标普500指数已经连续两年大涨,自2023年初以来跃升了50%左右。仅在2024年至11初,美国三大股指均创下了历史新高纪录。美股标普500指数的PE值,即市盈率已近30倍(27.5),在过去70年里,平均PE值是15倍。川普以美股上涨为自己的执政业绩,试图继续拉升股市,难道美股能突破新高不顾股市规律,继续完成川普——美国再次伟大的心愿?

所以在未来的四大年里美股下跌15%,称为正常调整。但下跌30%,称为股灾,必然引发美国金融危机,甚至触发全球金融危机。我们试目以待。

3. 减税、举债与利率

回顾川普上次执政的2017年,利率比现在低得多。当时美联储基准利率在0.5%-0.75%之间,而目前的利率范围为4.5%-4.75%。鲍威尔上周四表示,在9月和10月的会议上降息后,美联储暂时没有进一步降息的计划。川普可能难以从美联储那里得到更多支持。

目前的股票高估值和相对紧缩的金融政策,可能限制川普像其第一任期那样刺激经济和股市的能力。当时,他通过了一项1.9万亿美元的支出法案,增加了国内项目支出,并减税1.5万亿美元。这次川普恐难复制上一任期的简单财政刺激政策。

川普若延续2017年的减税法案,预计将导致联邦赤字在10年内大幅增加。根据国会预算办公室(CBO)的估计,赤字将增加4.6万亿美元,宾夕法尼亚大学沃顿商学院的估计则为4.1万亿美元。

总结:川普的经济政策充满矛盾

川普既要通过高关税填补财政收入,又想要低通胀;既希望美元贬值以促进出口,却可能导致美元走强;既追求股市上涨,又可能忽视高估值带来的金融风险。

美元、美股、关税、减税与政府举债之间的关系,在川普的“既要又要”的经济政策下或将陷入死结。未来四年,尤其是中期选举(2026年11月)之前,美国经济可能经历显著波动,不仅增加美国经济危机的风险,也可能对全球经济造成冲击。

是否有人能迫使川普避免危机?答案尚未可知。关键在于反对党能否在中期选举中夺回国会两院,从而有效制衡其政策。然而,经济危机的爆发时间仍是一个未知数,人们只能祈祷结果不会太糟。